作者 | 应悦

在当前市场整体遇冷,投资节奏放缓的大背景下,医疗器械仍是为数不多依然具有吸引力的细分投资领域。

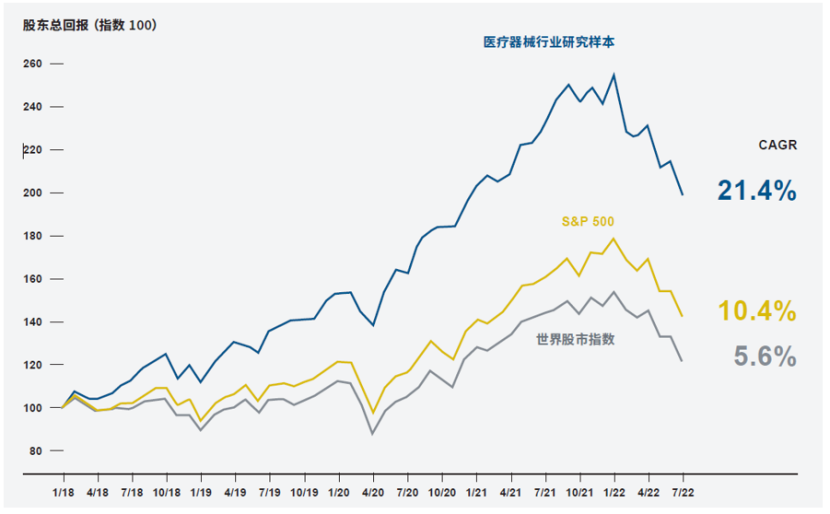

“2018年以来,全球医疗器械行业始终跑赢全球股市,行业平均年利润约为22%,医疗器械企业的平均总股东回报率(TSR)为99%,而MSCI世界股市指数的回报仅为21%。”

近日,第三届中国生物医药与创新器械投资人论坛在深圳举办,松禾资本创始合伙人罗飞在演讲中分享了上述数据。

2022年,中国医疗器械产业规模已经达到1.3万亿,成为全球第二大市场。而早在十余年前就开始关注器械领域的松禾资本,是最早一批布局医疗赛道的人民币基金之一,在器械领域曾投资华大智造、圣湘生物、北芯生命科技等企业,伴随早期初创企业共同成长,经历行业发展周期。

图:松禾资本创始合伙人罗飞做演讲报告

论坛当天,罗飞在现场接受了主办方的专访,其主要观点包括:

过去几年,二级市场结构性变化,医械成为重要增量资产。但无论从政策端、产业端或投资端来看,前几年的市场红利已经见底,行业进入了新的市场周期。

新的周期下,未来医疗器械源头创新的爆发点在临床医生。中国有大量的医生资源和工程师资源。当下亟需的就是从制度上将医生的转化热情激发出来,让想法转化成产品,从而将人才红利转化为实实在在的产业红利。

部分细分赛道仍有机会,具体的投资方向上,未来的关注点大概率会聚焦在数字化、自动化、小型化的试剂耗材和设备。

以下为罗飞的观点全文,本文做了不改变原意的编辑。

二级市场结构性变化,医械成为重要增量资产

过去几年,不论是从投融资、行业增速还是上市速度来看,器械都已经成为我国医疗行业的重要增量资产。

罗兰贝格发布的数据分析显示,在过去的四年半中,医疗器械企业的平均总股东回报率为99%。即使是在新冠疫情期间,全球医疗系统面对着空前的挑战及各种超预期事件的情况下,医疗器械行业也依然能保持稳定的增速和利润水平,医疗器械领域的财务表现一直领先于全球股市。

更重要的是,中国医疗器械产业的增速远高于其他国家。据中康产业资本研究中心数据显示,2020年全球医疗器械市场的规模接近5000亿美元,而中国已经超过了1000亿美元,占全球约1/5,且近几年行业市场增速持续超过15%。

现场演讲幻灯片

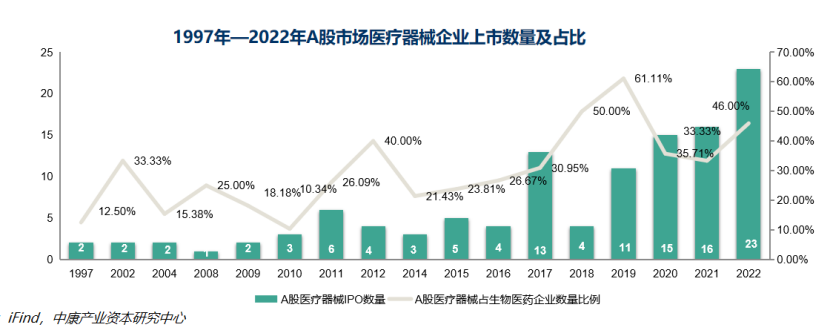

统计1997年到2022年登陆A股市场的医疗器械企业数量后我们不难发现,自2014年开始,A股市场上市的医疗器械企业数量占医药生物企业数量比例逐年上涨。2019年12月12日,占比已经达到了61.11%,比2014年的21.43%翻了几乎两倍,近两年也维持在33%到35%的高位。

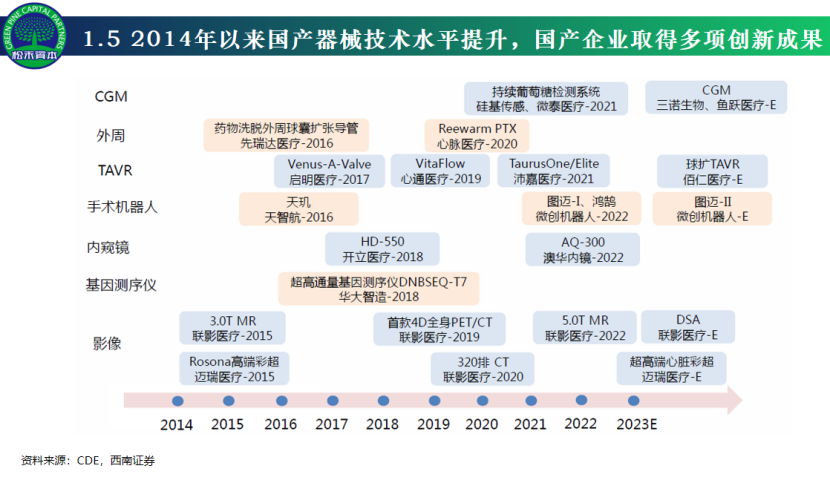

医疗器械上市热,一方面与过去三年我们国家对于疫情防控的资源投入有关,大量的相应试剂和设备等快速发展;另一方面,更是源于几大重点细分赛道的国产替代追赶趋势,包括影像、内镜、心血管甚至手术机器人等。

现场演讲幻灯片

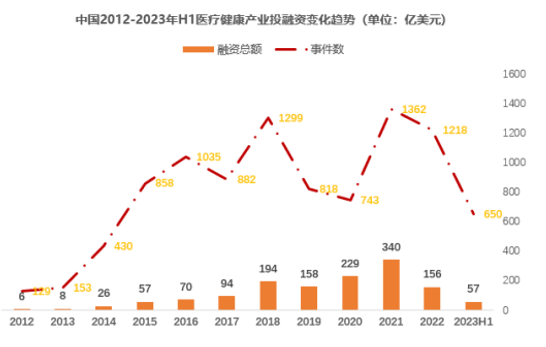

而自2021年以来,全球医疗健康行业投资逐渐降温,我国一级市场融资节奏也开始放缓。据动脉网统计显示,2023年H1,中国医疗健康产业投融资总额近57亿美元(约410.51亿人民币),同比下降超43%,资金持续聚集在医疗机器人和CGT技术等高估值赛道。

图表来源:动脉网

无论从政策端、产业端或投资端来看,前3年的市场红利已经见底,行业进入了新的市场周期。当前的行业增长速率也会相对更加平稳,告别曾经大起大落的涨幅。新的周期会持续多久,这很难下一个定论。目前,市场在等一个新的技术,或者一个新需求的产生。在此期间,我认为应该关注比较大的刚性需求。这需要我们保持耐心,无论是企业家还是投资人,首先都要在心态上转变预期,沉下心来做事。

对于创业公司来说,大环境的改变意味着要在更多的领域竞争,包括产品研发策略,市场开发策略,团队差异化选择,产品布局等等。此前市场在极速扩张,入行的门槛并不高,产品也是供不应求。但当前市场已经无法复现曾经的涨幅,只有提升自身的竞争门槛,才能打败对手,在竞争中获胜。

而对于投资人而言,选择赛道上的领先选手是理所当然,但曾经一个新技术的出现就似乎足够成为投资的理由,当下的投资则更应从产业整体的需求出发,来进行投资布局。

从产业出发是我们一以贯之的投资策略。从2008年进入行业至今,松禾完成的十几个项目覆盖了医疗器械行业的上下游企业,从包含院内、院外的产品,涉及诊断、干预到治疗等领域。不论是市场高速发展时期,还是当前进入新周期后的稳定发展时期,我们的投资策略都是坚持从产业链的角度出发,而不仅仅只看企业个体的经营发展情况。投资策略的底层逻辑是围绕行业的上下游整体布局,用做产业的思路来投资。

目前,国内各地的一些产业园规划已经开始实现上下游企业共同引进,打造生态型的布局,这是一种很大的进步。这种生态圈打造不仅是投资人希望看到的,同样也是企业期望看到的。有基础服务,才有产品创新,随着规划和产业的匹配度越来越高,资金也会同步聚集,形成产业效应。

新的行业周期,爆发点在临床医生

在上述背景下,整个医药行业大的投资趋势也愈来愈关注早期项目,也就是产业源头创新的环节。

医疗器械创新的源头在哪里?一方面来自从大企业走出来的创业团队;另一方面就是实实在在的临床需求,即来自医疗机构特别是医生的成果转化。我认为,后者将会成为未来产业创新发展新的爆发点。

为什么说新的爆发点在临床医生?

从政策环境来看,当前我国医疗机构药品实行零加成,当药品不能加价,医院提升收入就要靠服务,而好的服务又离不开技术和工具、设备。

从人才储备来看,在海外,一款创新医疗器械产品的诞生往往是医生和工程师共同发明,也就是“医工结合”,而中国有大量经验丰富的临床医生,也有大量优秀的工程师。

由于每天的接诊量和手术量庞大,中国的外科医生相较国外培养时间短、实操经验强,技术能力处于全球水平顶级水平;同时中国又是一个工业大国,如果让制造手机的工程师来设计医疗器械产品,事实上制造难度是一种很大的降维。

因此,当下亟需的就是从制度上将医生的转化热情激发出来,让想法转化成产品,从而将人才红利转化为实实在在的产业红利。我们也看到,这几年国家对于医疗机构和科研院所人员进行科研成果转化的激励力度越来越大,这是非常令人兴奋和期待的。

除了激励制度,产业中也涌现出一批专门服务早期初创公司的第三方企业,例如北京亦庄的中关村水木医疗,是国内首家自主建立的民营第三方专业医疗器械检验检测机构,专注于帮助初创器械团队去做产品检测、改进关键部件等,这类服务对早期创新创业生态起到很大支撑作用。

总的来说,近几年临床机构的成果转化的热度在逐渐升温,但还处于酝酿期,真正的红利远没有开始,未来仍有很大发展空间。

创新医械投资方向,细分赛道仍有机会

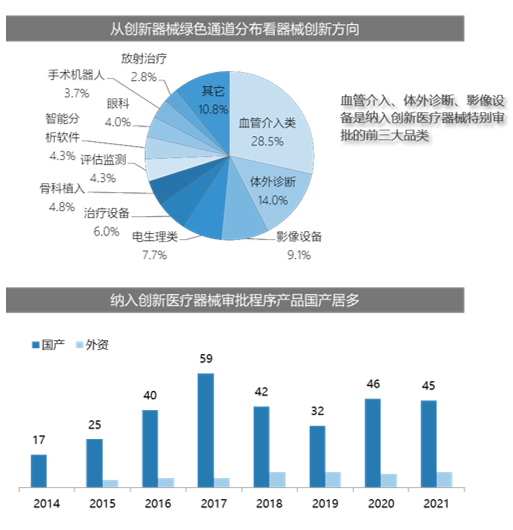

在更具体的投资方向上,我们未来投资的关注点大概率会聚焦在数字化、自动化、小型化的试剂耗材和设备。以创新器械绿色通道的分布来看,血管介入(28.5%)、体外诊断(14.0%)和影像设备(9.1%)是纳入创新医疗器械特别审批的前三大品类。

现场演讲幻灯片

对于这类热门赛道,我们在进行投资选择时也会去看研发公司在该赛道深耕程度及相关产品的更新迭代。医疗器械的门槛并非高不可攀,很多公司具备了先发优势,早早地进入了热门赛道,吸引了许多关注,可是无法持续地升级迭代,导致落后于产业的发展。

比如松禾投资的华大基因,其基因测序仪自2013年实现量产之后,几乎每年都会有新一代的产品推出,在国内单年新增基因测序设备市场中,华大基因占比在去年达到39%,将近四成。

尽管国产替代的趋势已经成为中国医疗器械发展的主旋律,但值得注意的是,目前国产替代的赛道龙头已经具备估值溢价基础,在对国产替代进行“下注”时,重点布局国产替代率低于10%-20%的器械赛道。

品种方面,应关注集采趋势下受益的品种,围绕“核心”科室:影像、心血管、微创外科、神经介入等。同时关注新技术带给行业的影响,包括以质谱为代表的代谢组学、蛋白组学的兴起,以及AI+影像对传统诊疗流程带来的积极影响及潜在颠覆。